Trong những năm gần đây, Nền tảng dữ liệu khách hàng – Customer Data Platform (CDP) trở thành một đề tài liên tục được nhắc đến mỗi khi doanh nghiệp muốn chuyển đổi số. Nhờ khả năng hội tụ dữ liệu đa kênh trong thời gian thực, xây dựng và phân tích hành trình khách hàng toàn diện, CDP dần trở thành một công nghệ không thể thiết đối với ngành Tài chính – Ngân hàng, được sử dụng để xây dựng chân dung khách hàng và tương tác với họ trên các nền tảng số.

Vậy CDP cho Ngân hàng cần đảm bảo những tiêu chuẩn gì và loại CDP nào sẽ phù hợp với ngành này? Cùng tìm hiểu qua bài viết sau.

Lợi ích CDP mang lại cho Ngân hàng?

Mỗi nghiệp vụ trong ngân hàng lại có mục tiêu và giải pháp khác nhau để thành công trong công cuộc số hóa. Do đó, cách lợi ích của CDP đối với từng phòng ban nghiệp vụ trong ngân hàng là khác nhau và cách ứng dụng CDP cũng cần được triển khai theo đặc thù.

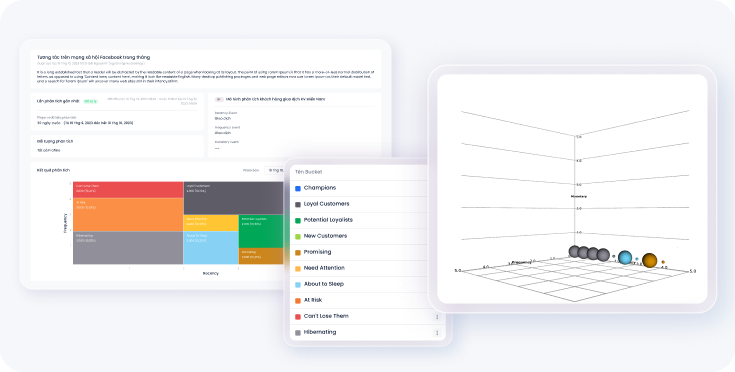

Trong đó, đối với Trung tâm thẻ, CDP với khả năng thu thập và phân tích dữ liệu, giúp ngân hàng nhìn được chân dung khách hàng, từ sở thích, hành vi, khối lượng giao dịch đến thói quen chi tiêu. Từ đó giúp Ngân hàng hiện thực hóa việc kích thích tăng chi tiêu, tăng khối lượng giao dịch, đưa ra ưu đãi phù hợp với từng tập đối tượng mục tiêu, gia tăng trải nghiệm khách hàng tối đa. Cũng với việc nhìn được lịch sử giao dịch và hành vi giao dịch của khách hàng, CDP giúp ngân hàng bán thêm, bán chéo sản phẩm hiệu quả, đồng thời giảm tỷ lệ khách hàng rời bỏ nhờ việc nhận biết được khách hàng không giao dịch trong một khoảng thời gian nhất định, giúp ngân hàng đưa ra kịch bản kích thích chi tiêu trở lại.

Đối với Ngân hàng số, CDP tracking được hành vi người dùng qua Mobile Banking App, đồng thời cá nhân hóa thông điệp cho từng khách hàng dựa vào hành vi tương tác, từ đó giúp ngân hàng đẩy thông điệp và chạy chiến dịch phù hợp cho từng tập khách hàng. CDP cũng giúp ngân hàng tối ưu việc eKYC của người dùng, gia tăng thời gian dùng app, tăng tỉ lệ khách hàng đăng kí sản phẩm nhờ khả năng thu thập dữ liệu người dùng và đưa ra chân dung khách hàng 360 độ toàn diện. Ngân hàng đạt được các mục tiêu thông qua việc phân tích dữ liệu người dùng và chạy chiến dịch phù hợp mục tiêu đó.

Đối với Ngân hàng bán lẻ, CDP giúp ghi nhận dữ liệu lead đầu vào, đồng thời giúp đánh giá, phân loại lead để xác định lead tiềm năng cho phòng quan hệ khách hàng. Tuy nhiên, để nâng cao hiệu quả bán và nuôi dưỡng lead (lead nurtring) hiệu quả, ngân hàng cần có thêm các công cụ hỗ trợ bán cho RM, công cụ phân phối lead, công cụ giúp tự động hóa quy trình bán, và các báo cáo, biểu đồ thống kê về quy trình bán, trong đó, CDP đóng vai trò là trung tâm lưu trữ dữ liệu khách hàng.

Tóm lại, với những lợi ích thiết thực nêu trên, không nghi ngờ rằng CDP sẽ là nền tảng công nghệ mà các ngân hàng cần phải chú trọng đầu tư và xây dựng. CDP giải quyết được bài toán của Ngân hàng về việc thu thập, hợp nhất, phân tập và kết nối dữ liệu với các nguồn khác nhau. Triển khai CDP không phải là nhiệm vụ riêng của phòng Chuyển đổi số, mà sẽ là một dự án lớn cần được chú trọng và tập trung nhiều nguồn lực của Ngân hàng.

CDP cho ngân hàng cần đảm bảo những tiêu chuẩn gì?

Theo lý thuyết, CDP là phần mềm để thu thập, quản trị dữ liệu và giúp xây dựng chân dung khách hàng toàn diện, ứng dụng được cho mọi ngành nghề, mọi doanh nghiệp có nhu cầu tận dụng dữ liệu khách hàng để triển khai marketing. Tuy nhiên, trên thực tế, mỗi ngành lại có những đặc thù khác nhau và do đó lại có tiêu chí về CDP khác nhau.

Đặc biệt, đối với một ngành có nghiệp vụ phức tạp và yêu cầu bảo mật dữ liệu cao như lĩnh vực Ngân hàng, CDP cần phải đáp ứng các yêu cầu sau:

Có thể triển khai được trên On-premise

Các yêu cầu về an toàn thông tin cho Ngân hàng được Nhà nước quy định trong Thông tư số 09/2020/TT-NHNN “Quy định về an toàn hệ thống thông tin trong hoạt động ngân hàng”, trong đó chỉ ra rằng dịch vụ do bên thứ ba cung cấp phải được triển khai trên hạ tầng do ngân hàng quản lý, sử dụng.

Do đó, CDP cho Ngân hàng cần phải được triển khai trên On-premise của Ngân hàng thay vì trên Cloud Server, nhằm đảm bảo sự tin cậy, bảo mật và cho phép Ngân hàng có quyền kiểm soát sâu hệ thống.

Trên thực tế, chỉ có một số CDP có thể đáp ứng yêu cầu này. Đa phần các CDP đều được thiết kế để lưu trữ và đẩy dữ liệu lên On-clou bởi lượng dữ liệu lưu trữ và xử lý trong CDP là rất lớn. Đặc biệt đối với các CDP thuộc các vendor quốc tế, việc đẩy dữ liệu On-premise cho Ngân hàng là một điều tương đối khó khăn, hoặc nếu thực hiện được thì cũng sẽ gặp những vấn đề về đường truyền dữ liệu khiến cho các nghiệp vụ không thể triển khai trong thời gian thực.

Tích hợp sẵn với các nền tảng nghiệp vụ

CDP giải quyết được bài toán của Ngân hàng về việc thu thập, hợp nhất, phân tập và kết nối dữ liệu với các nguồn khác nhau, tuy nhiên, để chạy các nghiệp vụ cụ thể nhằm đạt được các mục tiêu số hóa của ngân hàng về Marketing, Sales và CSKH, CDP cần được kết nối với các nền tảng nghiệp vụ khác.

Ví dụ, nếu cần chạy các chiến dịch mở thẻ, upsell, cross-sell cho sản phẩm thẻ, ngân hàng cần có công cụ Marketing Automation để tạo chiến dịch đầu cuối cho khách hàng. Nếu muốn tối ưu hiệu quả bán, Ngân hàng cần công cụ CRM cho Sales để quản trị cơ hội bán. Đồng thời, CDP cũng cần phải tích hợp với các công cụ đo đạc độ hiệu quả chiến dịch, công cụ theo dõi KPIs, giúp cải thiện liên tục hành trình khách hàng và tối đa doanh thu cho ngân hàng. Không chỉ vậy, CDP cũng phải đảm bảo có khả năng gắn SDK, API vào website và mobile app của Ngân hàng để tracking được hành vi, thu thập dữ liệu khách hàng trên những kênh này.

Thu thập và xử lý dữ liệu trong thời gian thực

Dữ liệu Ngân hàng ghi nhận và gửi đi là vô cùng lớn với số lượng event lên đến hàng triệu một giờ. Ngân hàng cần phải xem xét kĩ toàn bộ thời gian kể từ lúc nhận được dữ liệu mới cho đến khi có dữ liệu để sử dụng. Quãng thời gian này được dành cho tải dữ liệu, chuyển đổi, phân giải danh tính, hợp nhất, định dạng và các tác vụ khác.

CDP cho ngân hàng cần phải đảm bảo yếu tố xử lý dữ liệu nhanh chóng, trong thời gian quy định để đảm bảo các nghiệp vụ liên quan vẫn được vận hành nhuần nhuyễn. Thực tế, thời gian xử lý dữ liệu có thể thay đổi đáng kể giữa các CDP khác nhau thuộc các bên cung cấp khác nhau, do đó, ngân hàng cần đảm bảo bên cung cấp có khả năng xử lý lượng lớn dữ liệu trong thời gian cho phép.

Chuẩn hóa dữ liệu

Ngân hàng có những quy tắc riêng về chuẩn hóa dữ liệu, do đó, Ngân hàng nên đảm bảo rằng CDP có thể đáp ứng những điều kiện của Ngân hàng trong quy trình xử lý, đồng thời có thể dễ dàng thay đổi tùy biến theo nhu cầu của Ngân hàng.

Bên cạnh đó, Ngân hàng thường có những công thức phức tạp để tính toán lợi nhuận, giá trị khách hàng, rủi ro, etc. Để chạy chiến dịch marketing cá nhân hóa cho ngân hàng, CDP phải đảm bảo đáp ứng được các công thức đó để chạy được các chiến dịch yêu cầu predict analytics. CDP phải cho phép Ngân hàng xác định các phép tính này, thực hiện chúng tự động và chia sẻ kết quả với tất cả các hệ thống khác. Ngân hàng cũng sẽ cần khả năng hỗ trợ như đánh giá chất lượng dữ liệu và giám sát hiệu suất mô hình.

Tuân thủ quy định về bảo mật dữ liệu

Như đã đề cập ở trên, các quy định về an toàn thông tin và bảo mật dữ liệu của Ngân hàng được Nhà nước quy định vô cùng nghiêm ngặt với hàng loạt các yêu cầu cả cho phía Ngân hàng lẫn dịch vụ cung cấp giải pháp. Trong đó, bên cung cấp giải pháp cần có chứng nhận còn hiệu lực về đảm bảo an toàn thông tin.

Ngân hàng cũng cần đánh giá sự tuân thủ các quy định về bảo đảm an toàn thông tin của bên cung cấp CDP trong quá trình kiểm thử, POC. Các đánh giá này không chỉ dừng lại ở việc đánh giá về nền tảng công nghệ, chế độ bảo mật mà còn cả năng lực đội ngũ phát triển và vận hành sản phẩm.

Tóm lại, Ngân hàng là một ngành với nghiệp vụ đặc thù phức tạp và có những tiêu chuẩn rất khắt khe về vấn đề bảo mật dữ liệu, an toàn thông tin. Do đó, CDP cung cấp cho ngân hàng cần phải đạt được những tiêu chuẩn nhất định về khả năng bảo mật, khả năng xử lý vấn đề phát sinh, cũng như có các chứng nhận về bảo mật để tuân thủ được các yêu cầu của ngân hàng.

Customer case: Ứng dụng CDP cho Ngân hàng Hàng hải MSB

MSB là ngân hàng đề cao việc triển khai các chiến dịch số, với mong muốn chuyển đổi số toàn diện từ ngân hàng bán lẻ đến ngân hàng doanh nghiệp. Để chuyển đổi số hiệu quả, MSB đã được tư vấn từ đội ngũ chuyên gia BCG và McKinsey, xây dựng lộ trình triển khai MarTech, đồng thời chuẩn bị đội ngũ nhân sự để vận hành nghiệp vụ hiệu quả.

Về mặt công nghệ, MSB quyết định ứng dụng CDP để chuyển đổi số và tối ưu hóa các nghiệp vụ ngân hàng. Sau một thời gian đánh giá và kiểm thử các nhà cung cấp giải pháp trên thế giới và trong khu vực, MSB đã chọn Mobio CDP để đồng hành thực hiện quá trình chuyển đổi số.

Mobio đã đáp ứng những yêu cầu từ phía MSB đưa ra:

- Mô hình On-premises đảm bảo an ninh thông tin

- Lưu trữ thông tin và hành trình khách hàng toàn diện, giúp MSB nhìn được toàn bộ chân dung 360 độ khách hàng

- Thu thập thông tin dựa trên việc tracking hành vi khách hàng, từ đó giúp MSB thấu hiểu hơn về insight khách hàng, giúp MSB đưa ra chiến lược tiếp cận, quảng bá hiệu quả hơn

- Tự động hóa quy trình, phân bổ cho nghiệp vụ Sales, giúp Sales chủ động trong việc nhận cơ hội bán.

- Nâng cao chất lượng đầu vào lead nhờ chọn lọc và qualify lead từ đầu phễu, từ đó tăng tỉ lệ chuyển đổi lead, tăng hiệu suất làm việc của Sales.

- Đề xuất và xây dựng giải pháp Marketing đa kênh, giúp tiếp cận khách hàng trên mọi kênh số

- Tự động hóa chiến dịch Marketing, giúp cá nhân hóa thông điệp gửi tới khách hàng, tiếp cận được tập khách hàng lớn trong thời gian ngắn, với thông điệp phù hợp gửi tới đúng người đúng thời điểm

- Bán thêm, bán chéo thành công trên các khách hàng hiệu hữu

- Cung cấp báo cáo marketing, sales, service từ tổng quan đến chi tiết, giúp BLĐ nhìn được hiệu quả của các chiến dịch và liên tục cải thiện chiến lược để phù hợp với nhu cầu và hành vi khách hàng

Sau 6 tháng triển khai giải pháp Mobio, MSB đã ghi nhận tỉ lệ chuyển đổi tăng lên 3 lần so với trước khi ứng dụng, cùng với những thay đổi rõ rệt về khả năng tự động hóa vận hành và nâng cao hiệu suất làm việc của RM, BM. Số lượng thông điệp gửi đi lên tới hàng chục triệu mỗi tháng, được gửi trong thời gian thực với tính cá nhân hóa và tỉ lệ tương tác khách hàng cao.

Tóm lại, để đáp ứng được các yêu cầu từ ngân hàng, CDP phải đáp ứng rất nhiều tiêu chuẩn khắt khe về bảo mật, tính linh hoạt và khả năng truyền tải dữ lượng. Giải pháp CDP cần phải được kiểm nghiệm và chứng minh hiệu quả trước khi đi vào quá trình triển khai thực tế.

Để hiểu thêm về case study của ngân hàng MSB hoặc tìm hiểu về giải pháp Mobio cung cấp cho các ngân hàng, vui lòng liên hệ hotline 84 90 343 9982 hoặc email sales@mobio.io để đặt lịch họp C-level Private Meeting và lắng nghe cách công nghệ của Mobio giúp ngân hàng giải quyết các bài toán chuyển đổi số hiện nay.