Trung tâm thẻ (Card Center) là một bộ phận quan trọng trong hoạt động của ngân hàng, đóng vai trò chủ chốt trong quản lý và cung cấp dịch vụ thẻ cho khách hàng. Để đáp ứng yêu cầu ngày càng cao của khách hàng và tăng cường sự cạnh tranh trên thị trường, Ngân hàng cần áp dụng các giải pháp công nghệ tiên tiến để tối ưu hóa hoạt động của Trung tâm thẻ. Trong đó, việc triển khai các giải pháp Customer Data Platform (CDP) đã được chứng minh là một trong những cách hiệu quả nhất để cải thiện trải nghiệm khách hàng và tăng doanh số bán hàng.

Trong bài viết này, chúng ta sẽ cùng tìm hiểu về 4 kịch bản hành trình của Trung tâm thẻ khi triển khai giải pháp CDP và tầm quan trọng của chúng đối với hoạt động của Ngân hàng.

1. Onboard & kích thích chi tiêu chủ thẻ mới

Onboarding là bước đầu tiên khởi động mối quan hệ giữa khách hàng các tổ chức Tài chính – Ngân hàng. Do đó, kích thích khách hàng hoàn thiện bước onboarding là bước đầu nhưng rất quan trọng đối với Trung tâm thẻ.

Theo một báo cáo từ năm 2020, có 63% khách hàng mở thẻ ngân hàng không hoàn thành bước onboarding (Trust Report). Thực tế, việc kích thích khách hàng hoàn thiện quá trình onboard không quá khó khăn nhưng ngân hàng cần đưa ra trigger đúng thời điểm, sao cho bám sát với hành vi khách hàng.

Hơn nữa, sau khi khách hàng hoàn thiện việc đăng ký tài khoản, việc tiếp theo cần làm là kích thích khách hàng thực hiện giao dịch. Đây được coi là bước “phá băng”, giúp khách hàng bắt đầu tạo thói quen sử dụng thẻ nhiều hơn.

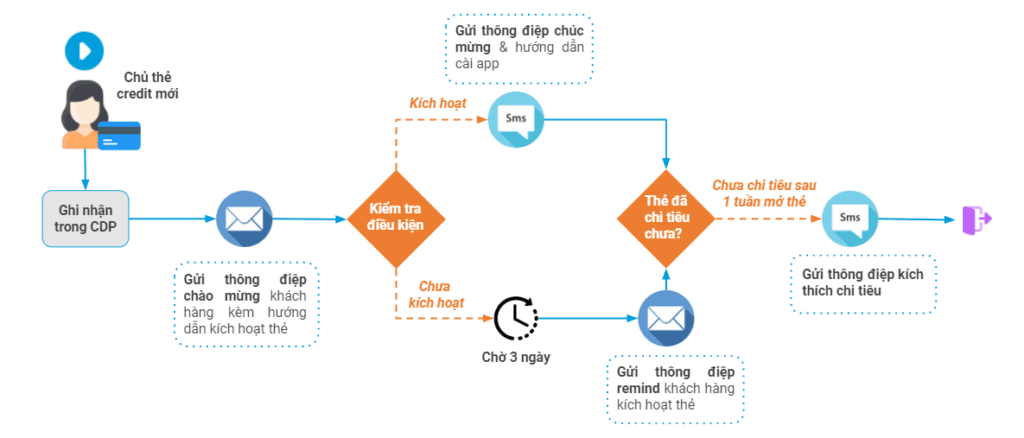

Dưới đây là ví dụ chi tiết về hành trình onboard và kích thích chi tiêu chủ thẻ mới.

- Đối tượng: Chủ thẻ mới.

- Mục tiêu: Quy trình này nhằm chào mừng các chủ thẻ mới, hướng dẫn họ các thao tác sử dụng thẻ ban đầu, đồng thời dẫn dắt họ thực hiện các giao dịch chi tiêu đầu tiên.

- Kênh tiếp cận: Email, SMS

- Mô tả: Ngay khi một chiếc thẻ được phát hành (dựa trên trạng thái thẻ), hệ thống sẽ gửi thông điệp chào mừng và hướng dẫn khách hàng kích hoạt thẻ. Hệ thống sẽ nhắc nhở và bám đuổi cho tới khi khách hàng thực hiện kích hoạt. Một khi đã kích hoạt, khách hàng sẽ nhận được thông tin về các chương trình khuyến mãi cho chủ thẻ kèm theo thông điệp kích thích cài app digital bank (bán chéo). Hệ thống tiếp tục kiểm tra khách hàng đã có chi tiêu đầu tiên trong vòng 1 tháng đầu hay chưa để gợi nhắc. Ở bước này Ngân hàng có thể đưa ra ưu đãi bổ sung như “Chi tiêu 1 triệu trong tháng đầu tiên để được miễn phí thường niên năm đầu tiên…” để kích thích khách hàng thực hiện giao dịch.

2. Kích hoạt khách hàng ngủ đông

Khách hàng ngủ đông chia ra làm 2 loại: (1) thẻ đã phát hành, đã kích hoạt nhưng không có giao dịch; (2) thẻ đã phát hành nhưng chưa kích hoạt hoặc quá hạn đã bị khóa.

Việc khách hàng ngủ đông, tức là không sử dụng dịch vụ tài chính của Ngân hàng trong một khoảng thời gian dài, sẽ ảnh hưởng đến doanh thu và lợi nhuận của Ngân hàng. Điều này đặc biệt đúng trong lĩnh vực thẻ tín dụng, khi khách hàng không sử dụng thẻ để thực hiện các giao dịch, không tiêu dùng nhiều hơn hoặc không tăng hạn mức chi tiêu, sẽ ảnh hưởng đến lợi nhuận của Ngân hàng.

Ngoài ra, việc khách hàng ngủ đông cũng làm tăng khả năng khách hàng chuyển sang sử dụng dịch vụ của đối thủ cạnh tranh. Nếu khách hàng không sử dụng tài khoản trong một thời gian dài, họ có thể bị lãng quên và dễ dàng chuyển sang sử dụng dịch vụ tài khoản của một ngân hàng khác. Do đó, kích hoạt khách hàng ngủ đông sẽ giúp Ngân hàng giữ chân được khách hàng và tăng tính cạnh tranh trên thị trường.

Hành trình kích thích khách hàng ngủ đông có thể xem trong video mô tả dưới đây:

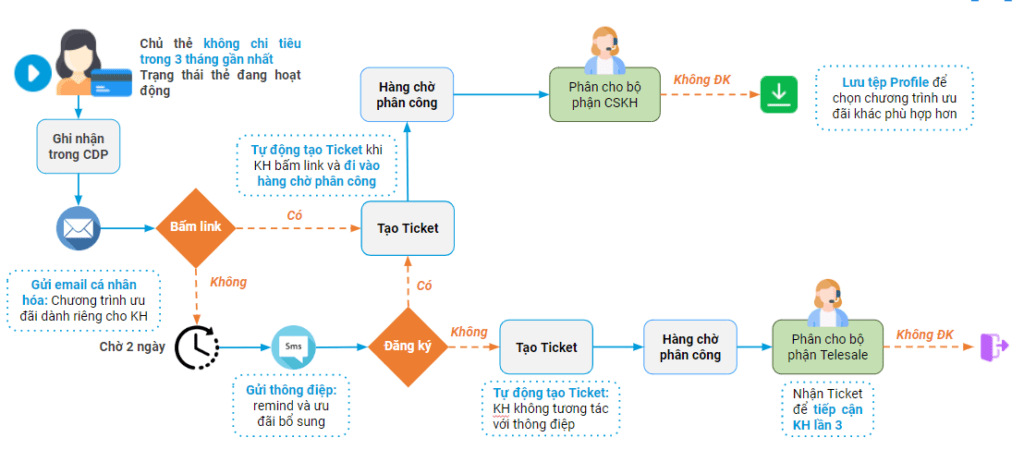

- Đối tượng: Chủ thẻ không có chi tiêu trong 3 tháng gần nhất

- Mục tiêu: Kích thích các chủ thẻ ngủ đông chi tiêu trở lại

- Kênh tiếp cận: Email, Facebook, Zalo, App-push

- Mô tả: Lọc ra các khách hàng không có chi tiêu, đưa ra các ưu đãi để kích thích họ chi tiêu trở lại. Dựa trên sở thích, thói quen chi tiêu trong quá khứ để gửi các ưu đãi cá nhân hoá, hấp dẫn với từng khách hàng (Ví dụ khách hàng trước đây thường giao dịch trên Tiki thì gửi voucher Tiki, khách hàng thích du lịch thì gửi ưu đãi cashback khi mua vé máy bay trên đối tác travel agent…). Kiểm tra việc khách hàng đăng ký nhận ưu đãi để bám đuổi bằng thông điệp nhắc nhở. Nếu khách hàng có quan tâm (mở, bấm link) nhưng không đăng ký ưu đãi có thể tự động tạo ticket chuyển telesales hoặc nhân viên CSKH gọi điện chăm sóc, hỗ trợ cho tới khi khách hàng có giao dịch trở lại.

3. Kích thích chủ thẻ tham gia Chương trình trả góp

Kích thích khách hàng tham gia trả góp thường gặp một vài khó khăn từ phía khách hàng như sau. Việc tham gia trả góp tương đương với việc khách hàng có thêm một khoản nợ mới, và họ phải đảm bảo rằng họ có thể trả tiền hàng tháng đầy đủ và đúng hạn. Hơn nữa, một số khách hàng có thể không hiểu rõ hơn về các khoản phí, lãi suất và điều kiện trong hợp đồng trả góp, dẫn đến sự bất tiện và bất ngờ trong quá trình trả nợ.

Do đó, Trung tâm thẻ cần xây dựng một hành trình khách hàng xuyên suốt, thuận lợi cho toàn bộ quá trình tiếp cận khách hàng, đánh giá hồ sơ, và phân chia cơ hội bán cho các nhân viên sales. Ngoài ra, cần có một hệ thống tự động nhắc lịch trả góp cho khách hàng đúng thời hạn mà không cần đến sự tham gia thủ công của nhân viên Ngân hàng.

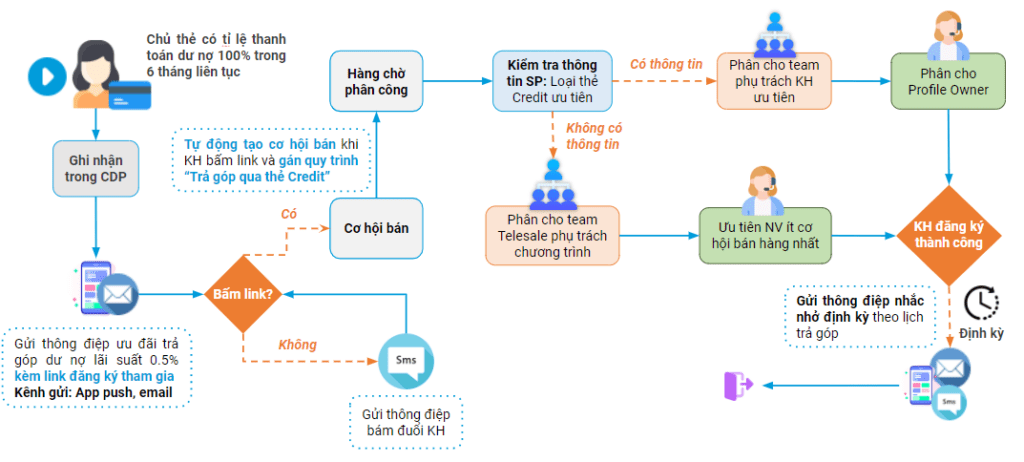

Hành trình khách hàng dưới đây có thể đáp ứng được các yêu cầu đó.

- Đối tượng: Chủ thẻ có lịch sử thanh toán dư nợ tốt và có dư nợ kỳ liền kề lớn

- Mục tiêu: Kích thích các chủ thẻ tham gia chương trình trả góp bằng thẻ tín dụng

- Kênh tiếp cận: Email, App-push, SMS

- Mô tả: Gửi thông điệp mời gọi tham gia chương trình trả góp qua đa kênh. Nếu khách hàng có quan tâm (mở, bấm link) nhưng không đăng ký, tiếp tục bám đuổi bằng thông điệp Marketing hoặc tạo đơn hàng/ticket chuyển Telesales/RM liên hệ trực tiếp. Sau khi khách hàng đã đăng ký trả góp thành công, hệ thống có thể định kỳ gửi thông điệp nhắc nhở khách hàng trả góp đúng lịch.

4. Tăng chi tiêu chủ thẻ

Gia tăng chi tiêu chủ thẻ là một trong các mục tiêu hàng đầu của Trung tâm thẻ. Tuy nhiên, kích thích khách hàng chi tiêu không phải là việc đơn giản, bởi vì khách hàng thường có những quan điểm và thói quen chi tiêu riêng của họ. Hơn nữa, một số khách hàng có thể lo lắng về việc sử dụng thẻ tín dụng quá mức có thể dẫn đến khoản nợ và chi phí liên quan đến lãi suất. Do đó, Ngân hàng cần phải cân nhắc cách tiếp cận và thuyết phục khách hàng tham gia các chương trình khuyến mãi và tăng chi tiêu một cách thận trọng và hợp lý.

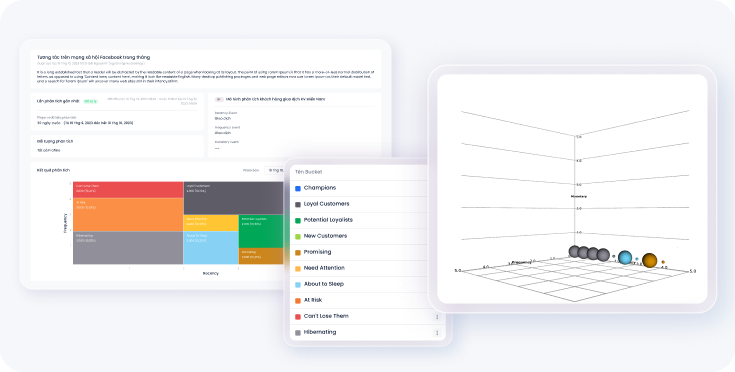

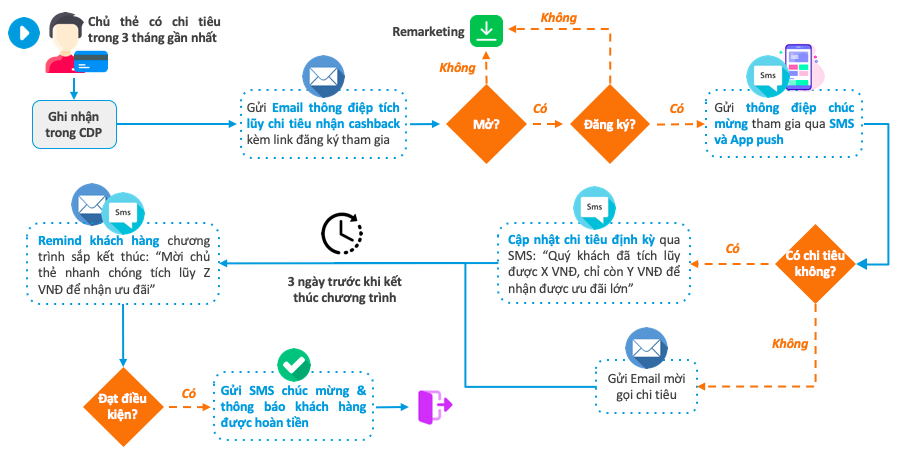

Dưới đây Mobio xin giới thiệu một kịch bản kích thích chi tiêu chủ thẻ cho Ngân hàng. Kịch bản này đã được ứng dụng trong thực tế và mang lại hiệu quả cho hành trình khách hàng, cũng như giúp Ngân hàng tích lũy dữ liệu về hành vi chi tiêu của khách hàng, từ đó phân tích và đưa ra các sản phẩm và dịch vụ tốt hơn phù hợp với nhu cầu của khách hàng.

- Đối tượng: Các chủ thẻ đang hoạt động. Tuỳ chương trình ưu đãi có thể có thêm các điều kiện lọc đối tượng được tham gia chương trình, dựa vào tổng chi tiêu tích luỹ trong các tháng liền kề, tỉ lệ thanh toán dư nợ, địa bàn,…

- Mục tiêu: Kích thích chủ thẻ hiện hữu chi tiêu nhiều hơn

- Kênh tiếp cận: Email, App-push, SMS

- Mô tả: Lọc các đối tượng khách hàng phù hợp tiêu chí của chương trình, truyền thông yêu cầu chi tiêu để đạt được ưu đãi. Ngân hàng có thể kết hợp với các đối tác siêu thị, thương mại điện tử, travel agent, v..v để thực hiện các chương trình này. Hệ thống sẽ định kỳ kiểm tra mức chi tiêu và thúc đẩy khách hàng tiếp tục giao dịch bằng các thông điệp cá nhân hoá. Khách hàng ngay khi thoả mãn điều kiện sẽ nhận được thông báo chúc mừng và thông tin chi tiết ưu đãi được nhận.

Kết

Trong bối cảnh thị trường ngân hàng đang ngày càng cạnh tranh, việc kích thích và giữ chân khách hàng trở nên quan trọng hơn bao giờ hết. Mobio đã đưa ra 4 kịch bản thực tiễn được áp dụng hiệu quả trong hành trình hành khách của trung tâm thẻ, từ việc onboarding khách hàng hiệu quả, đến tăng chi tiêu khách hàng, kích thích khách hàng tham gia vào trả góp thẻ tín dụng, nhằm tối ưu hóa chiến lược Inbound Marketing của Ngân hàng.

Tuy nhiên, để thực hiện thành công những kịch bản này, Ngân hàng cần một nền tảng công nghệ tự động, có khả năng gửi thông điệp trong thời gian thực, cá nhân hóa thông điệp tới khách hàng chính xác, và phản hồi ngay lập tức với từng rẽ nhánh khác nhau của kịch bản.

Với nhiều năm kinh nghiệm cung cấp giải pháp cho các Ngân hàng lớn tại Việt Nam như BIDV, Vietcombank, VIB, HDBank, MSB, Mobio cam kết sẽ mang lại sự hỗ trợ tối đa cho Trung tâm thẻ trong việc kết nối và phân tích dữ liệu khách hàng, từ đó giúp tăng cường hiệu quả chiến lược marketing và giữ chân khách hàng trong thời gian dài.

Quý Ngân hàng vui lòng liên hệ hotline 84-903-439-982 hoặc email sales@mobio.io để đặt lịch họp C-level Private Meeting và lắng nghe cách công nghệ của Mobio giúp Ngân hàng giải quyết các bài toán chuyển đổi số hiện nay.